「審査突破の宝情報」の記事一覧(21件)

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/18 12:32

再開発が急速に進む、職・住一体の街「田町」。芝浦・三田それぞれのエリアの特徴も徹底解説!

(この記事は約4分でよめます)

目次

1. 田町駅周辺をおススメする理由

2. 港区ベイエリア代表「芝浦」の特徴

2.1 治安が良く、洗練された街並み

2.2 買い物が便利

2.3 ベイエリアならではの景観

3. 昔ながらの街並みとビジネス街が入り混じる「三田」の特徴

3.1 お手ごろな飲食店が豊富

3.2 スタートアップ企業の集積地

3.3 麻布寄りには高級住宅街の側面も

4. まとめ

田町駅周辺をおススメする理由

なんといっても、田町駅周辺は家賃相場、生活のしやすさ、交通の利便性をひっくるめて考えた場合、港区内で最もコストパフォーマンスが良いエリアです。

田町はビジネス街というイメージが強いですが、少し歩くと住宅も豊富にあり、駅周辺には多数の飲食店、スーパー、公共施設が充実しています。

山手線駅のため、通勤や移動に困ることはありません。

おまけに「港区」というステータスも手に入ります。

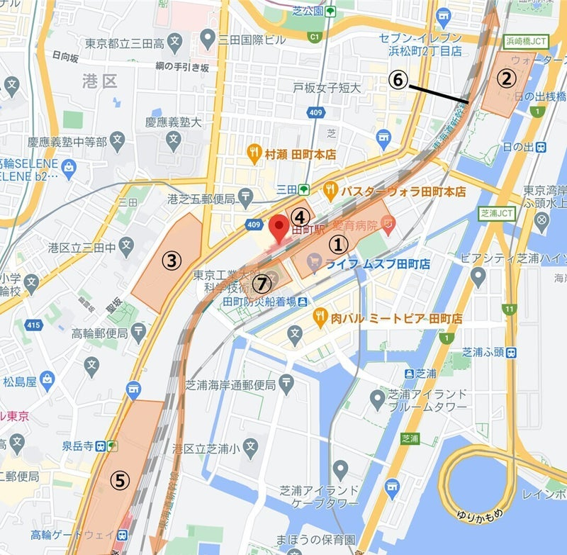

さらに、田町駅周辺には現在6つの再開発プロジェクトが進行しており、どんどん街並みが整備されており、将来的に地価が上昇すると期待されているエリアです。

▼田町駅付近の再開発エリア

また駅名は田町ですが、実は「田町」という地名はなく、駅を挟んで西側が「三田」、東側が「芝浦」という地名がついており、それぞれ異なるエリア特色があります。

次の章からは、三田エリアと芝浦エリアのそれぞれの特徴を説明していきます。

- 港区ベイエリア代表「芝浦」の特徴

✓治安が良く、洗練された街並み

芝浦エリアには、一昔前は工場や倉庫が立ち並んでいました。

が近年の開発により、雰囲気はガラっと変わりました。

住宅が開発されてきたのはごく最近のことです。

なので、築年数が新しい建物が多く、非常にクリーンな街並みの印象を受けます。

タワーマンション開発も盛んなエリアで、2021年4月現在では野村不動産、東急不動産による大規模タワーマンション開発が進められています。

駅前には複合オフィスビルのmsb Tamachi(ムスブ田町)、港区スポーツセンター、芝浦公園、みなとパーク芝浦といった大規模の施設が目立ちます。

またこのエリアには港区のコミュニティバス「ちいばす」が走っており、少し駅から離れたところに住んでいたとしても、移動にはあまり困りません。

警視庁が発表している「犯罪情報マップ」にも、芝浦エリアの犯罪発生件数は非常に少ないため、ファミリーや女性にもおすすめできます。

✓買い物が便利

芝浦にはスーパーが多く、買い物が非常に便利という利点があります。

タワーマンションが多いこともあり、1Fにスーパーが入っていることが多いです。

また、駅前のmsb Tamachi内にはライフが入っているため、仕事帰りも手軽に買い物をすることができます。

買い物がしやすいこともファミリーにおススメできる大きな理由です。

✓ベイエリアならではの景観

ベイエリアに住む最大の醍醐味は、なんといってもオーシャンビューではないでしょうか。

レインボーブリッジが目と鼻の先にあるので、方角によっては抜群の夜景を拝める可能性があります。

- 昔ながらの街並みとビジネス街が入り混じる「三田」の特徴

![カメラ好き必見】東京タワーを美しく撮る「撮影スポット」まとめ☆ | aumo[アウモ]](https://media-assets.aumo.jp/uploads/photo/upload_photo/data/20948/large_48348a49-f9df-4017-a447-83c625e1bba5.jpeg)

✓お手ごろな飲食店が豊富

学生やサラリーマンが多い街ということもあり、気軽に一人でふらっと入れる飲食店が非常に豊富です。

また慶応仲通り商店街には、昔ながらの飲み屋が立ち並び、仕事終わりやオフの日の飲み会にも事欠きません。

一人暮らしで家で料理を作らない人でも、十分外食で済ませることができます。

▼慶応仲通り商店街の雰囲気

✓スタートアップ企業の集積地

意外に思われる方もいるかも知れませんが、

スタートアップといえば渋谷、六本木などのイメージがありますが、

事務所利用可能な物件も多く、しかも賃料コストは圧倒的に安いのが好まれる理由です。

また、慶應義塾大学の三田キャンパスがあることも大きな理由です。

慶応大はベンチャーキャピタル(将来性のあるベンチャー企業に投資をする事業)を設立するなどスタートアップ育成に積極的です。

在学中から起業して、ベンチャーマインドを持った学生がキャンパスの近くにオフィスを借りるということはめずらしくありません。

また、そうして生まれた企業が、さらに学生を採用するのにも都合の良い立地です。

✓麻布寄りには高級住宅街の側面も

駅から麻布方面に少し歩くと、オーストラリア大使館やイタリア大使館があり、閑静な底層住宅街が広がっています。

格式高い一戸建ても数多くあります。

それもそのはず、この近辺はもともと厳かな武家屋敷が集まる一角だったのです。

田町駅方面から歩いていくと、大通りを境に一気に街の様相が変わるため、初めて行くときはそのギャップに驚かされます。

▼「綱町三井倶楽部」。三井グループの会員制倶楽部で一般の人は立ち入ることができません。

まとめ

今回の記事では、田町駅周辺の田町と芝浦エリアの特徴を説明しました。

それぞれ雰囲気の異なる街なので、ぜひご自身で足を運んでみられることをおススメします。

エース不動産 田町店はJR田町駅から徒歩6分の立地にあります。

港区に住みたい、田町に住みたい方はぜひエース不動産へご相談ください。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/17 15:43

無職の方や水商売をしている方がアリバイ会社を利用する方法。費用相場やおすすめの会社を紹介します。

(この記事は約5分でよめます)

目次

1. 在籍会社(アリバイ会社)とは

1.1 概要

1.2 こんなときに使う

1.3 何をしてくれるの?

2. 在籍会社(アリバイ会社)を利用する理由

2.1 部屋を借りるには入居審査が必須

2.2 無職の審査通過率は10%

2.3 入居審査に通るためにアリバイ会社を使う

3. 費用相場はどれぐらい?

3.1 最安:2万

3.2 相場:家賃の50%~100%

4. 危なくない?リスクが知りたい!

4.1 良くて、保証会社ブラックリスト入り

4.2 基本は、契約強制解除

4.3 最悪は、詐欺罪で提訴も

5.まとめ

1. 在籍会社(アリバイ会社)とは

✔概要

在籍会社(アリバイ会社)とは、社会的地位(収入、勤務先、雇用形態など)を偽装してくれる会社です。

アリバイ会社は、利用者のために会社を用意し、あたかもその会社に勤務しているor将来、勤務を予定しているかのように対応してくれます。

一昔前までは、(法人登記がされている)架空会社(ペーパーカンパニー)が多かったのですが、最近では、帝国データバンク・東京商工リサーチに登録されていたり、実際に営業している会社も存在しています。

例えば、一般的な飲食店が再度ビジネスで、在籍受託業務を請け負ったりもします。実際に会社や店舗の住所に行くと実在する場合、もはや在籍会社であるかわからないこともあります。

✔こんなときに使う代表的な利用用途は以下の通りです。

・賃貸物件の契約:

・金融関係の審査:

クレジットカード、自動車ローン、住宅ローンを利用するとき

・保育園の入園:

入園申請書(届出書)に勤務先記載欄を書くとき。実際、勤務歴はなくてもいいのですが、どこからか情報が漏れた時、園児がいじめを受ける原因にもなるそうです。

・家族・恋人に本当の職業を隠したい:家族や恋人への偽装工作をるとき

✔何をしてくれるの?主なサービス内容としては、

- ・偽物の証明書を発行する

- (給与明細・源泉徴収票、在籍証明書、内定通知書など)

- ・在籍確認の電話対応

です。

どちらも入居審査の際に求められる可能性が高いものです。在籍確認の電話対応では、「只今、外出しております。ご用件をお伺いします。」といった具合の対応をしてくれます。希望であれば、本人の携帯電話に転送してもらうことも可能です。

ただし、近年、在籍確認の電話は審査の過程で省略されることが多くあります

。理由は2つあり、

①個人情報の問題:在籍確認で「〇〇がいるorいない」ということ自体が個人情報なためです。大手の会社では、在籍確認電話が来ても「〇〇という者がいるかどうかはお答えできかねます」という返しが決ます。

②社会保険加入会社であれば、健康保険証の表面に会社名の記載があるため。

という理由から、電話での在籍確認を取らないようになっています。

- 2. 在籍会社(アリバイ会社)を利用する理由

✔部屋を借りるには入居審査が必須

物件を借りるには、審査を通過しなければいけません。審査には、収入面、人柄、家族との繋がり、これらの現在状態と将来性がチェックされます。

この中で、収入面の審査時に勤務先を書かなければいけない項目があるわけです。

なお、100回審査をするとき、99回勤務先を書くことになります。書かないで良いという例外はありません。

✔無職の審査通過率は10%

審査要件の最も重要なこととしては、『安定した家賃支払い能力があるかどうか』という点です。この「安定した」というのがポイントです。

日本人は昔から、安定=定職(会社員)という概念が植え付けられています。それに基づき大家さんや保証会社も審査をするため、審査項目には、会社員であるかどうかというのが大きなポイントです。

以下早見表です。

(審査通過率:職業)

~10%:無職、水商売

~30%:アルバイト、パートのみ

~50%:非正規(勤務歴なし)、自営業

~70%:非正規(3カ月以上勤務あり)

~80%:契約社員

~90%:正社員

つまり、逆に言えば、「定職者」であれば、審査が簡単に取るということです。これが在籍会社(アリバイ会社)を使う最大のメリットです。

✔入居審査に通るためにアリバイ会社を使う

前述の通り、審査を通す手段としてアリバイ会社を使います。しかし、なんの会社でもいいうという訳ではありません。なぜならば架空会社(ペーパーカンパニー)やその類の会社は信用性がない=在籍会社(アリバイ会社)と見抜かれるためです。在籍会社と類推される可能性がある法人の特徴を以下にまとめました。

☑ 公式ホームページがない。

☑ 資本金が~100万円である。

☑ 夜職ビジネス"のみ”で事業展開している法人。

☑ 公式ホームページはあるが、RSS(更新)が止まっている。

☑ 謄本上記載の住所に行っても本店がない。

☑ 社会保険未加入法人。

上記に1つでも該当事項がある場合は、在籍会社(アリバイ会社)と判断される可能性が非常に高いです。

そのため、勤務先に情報などを書いてもまず審査は通りません。そのため、お客様で「私が働いているお店で在籍してるようにしてくれるらしい」という言葉を聞きますが、眉唾ものと考えたほうが無難です。

キチンとした会社に所属するか、選ぶようにしましょう。

- 3. 費用相場はどれぐらい?

結論からいうと費用はピンキリです。ですが、ある程度の目安はあります。いい在籍会社は相場通り、悪い在籍会社は安いです。

✔最安:3万

これは、前述した「あきらかに在籍会社(アリバイ会社)」と見破られるような会社です。賃貸用ではない、恋人や家族、保育園の入園などで利用する在籍会社を賃貸審査でも利用したケースです。

広義の意味で在籍会社と言われることが多いですが、審査に通らなければなんの意味もありません。この手の在籍会社は、費用は後払いの成功報酬系が多いです。

要は、うまく言ったら後で払ってね。その代わりうまくいかないことの方が多いよ。という訳です。安物買いの銭失いにはなりませんが、安物買いの信用失いとなり、保証会社審査に落ちすぎて信用をどんどん失います。

✔相場:家賃の50%~100%

これがおおよその相場です。このレベル感であれば、賃貸審査時に十分通用するような会社です。

例えば、実店舗があったり、会社としてきちんとビジネスをしていて、ネットで調べると会社概要の情報も充実しているという点です。%に幅があるのは、低家賃のものであったり、逆に難易度の高い物件であると金額に差が出るようです。

4. 危なくない?リスクが知りたい!

これだけ使い勝手のいい魔法の手段。当然リスクはあります。なぜかというと、申込書に嘘を書くのです。これは偽証罪(刑法169条)という犯罪行為です。軽いか重いかという多寡はありますが、大家さんや保証会社を騙すという行為には変わりありません。

ではもし、在籍会社を利用しているのがバレたらどうなるのか。を軽いものから重いものまで簡単に説明します。

✔良くて、保証会社ブラックリスト入り

前述ではなにやら罪深き行為という書き方をしましたが、賃貸市場において、在籍会社を利用しているのは割とポピュラーな手法です。

そのため、その事を良しとはしませんが、保証会社も大家さんも割と認知しています。

例えば、前職を退職して、転職活動中に引っ越しを余技なくされたとします。管理会社のポリシー上無職だと審査を通せないと言われます。その人は、前職では役職もついていてすぐに次の仕事場も見つかるような人だとした場合、繋ぎとして体裁を整えるために在籍会社を利用し申込書に書きました。当然、入居後すぐに転職先が見つかり家賃の滞りなどはありません。

こういったことは非常に多くあります。

別の例を挙げると、

遠方から東京に水商売をしに上京した方がいます。その方は地元ではナンバー1をキープし、勤勉で貯蓄も数百万単位で有るとします。

当然、歌舞伎町で働くことを希望しお店に面接すればすぐに受かり、翌日から仕事開始で1週間単位で数十万の収入が入る。

当然、入居後家賃滞納はありません。

これだけ聞くと、大家さんとしてはあまりリスクはありません。おそらく入居後1年ぐらいして、たまたまどこかで会ってその話をしても、家賃滞納のない借主に怒る必要もなく「いいんじゃない?これからも頑張ってよ」というでしょう。

ただし、どこかのタイミングで管理会社にその事情が漏れて、管理会社から保証会社にその情報が流れた時は、次回更新や再契約、となった場合はブラックリストに入るため入居審査が通らなくなります。

本人としては、家賃滞納も過去になく、当然審査が通るものと思っていてもブラックリストは公表されているわけではないため長い将来審査が通らなくなることもあります。

✔基本は、契約強制解除

在籍会社の利用が発覚した場合、基本的には契約書類の内容(勤務先情報)が相違しているため、契約取消で強制解除になります。つまり強制退去です。しかも待ったなしで荷物を捨てられても文句は言えません。

ただし、それは大家さんや管理会社も面倒事を起こすことはないため、違約金やらなんやらの費用を払って期日を決めて引っ越せば音沙汰無しです。

✔最悪は、詐欺罪で提訴も

ここまでいくケースは稀ですが、前述した契約強制解除をいつまでも無視したり、居座ったりすると訴えられることもあります。その際はほぼ間違いなく裁判で負けます。

互いに、裁判費用と弁護士費用を支払い、さらに入居者は違約金やら損害賠償などを支払う羽目になるため賢い選択とは言えません。

こういった面倒事が嫌であれば、1つ前向きなアドバイスをお伝えします。

それは、入居後に、「在籍会社(とは言わずに)を退社して、今は収入を整えるために転職活動をしている」や「一時的に水商売を始めた。ただし昼職への転職活動中」ということを大家さんと管理会社へ伝えることが賢明です。

実際に、就職しても「肌に合わない」「聞いてた仕事と違う」「給与が提示されてたものより低い」など雇用契約と合わないということがあると思います。そんな会社すぐ辞めてやるというケースは世の中にあると思います。そのストーリーを作って、報告をするというイメージです。

5. まとめ

弊社では、在籍会社(アリバイ会社)の利用は推奨していません。

理由としては、在籍会社は、身の丈を超える物件を借りる魔法の手段だからです。身の丈に合わせた物件を借りることがベストと考えています。

弊社管理物件※は、在籍会社の利用をせずとも入居できる物件はありますし、大家さんを説得することもできます。

※本ブログページの一番下にリンクがあります。簡単事前登録をしていただければ随時100件以上の物件が登録されています。

そのうえで保証会社不要の物件や勤務欄に水商売の名前を書いても審査を通してくれる保証会社もあるため、その前提で物件を探すことを推奨します。あくまで在籍会社(アリバイ会社)の利用は自己責任でお願い致します。

ここで出会えたのもありますので以下、SNSでフォローorシェアをして備忘録を残しておいてください。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/11 17:22

日本企業に就職のため来日した外国籍の方が賃貸物件を契約する方法

(この記事は約5分でよめます)

目次

1. 初めて日本に来た外国籍住民の手続き

1.1 役所での住民登録

1.2 印鑑の作成

1.3 携帯電話の契約

1.4 銀行口座の開設

2. 日本での賃貸物件の探し方

2.1 入居者自身が契約する場合

2.2 採用する法人が契約する場合

3. 外国人におススメの保証会社

3.1 ロイヤルインシュア

3.2 GTN(グローバルトラストネットワークス)

3.3 クレデンス

4. それでも審査が通らなかったときには?

4.1 銀行口座が開設できない

4.2 契約書の内容が伝わらない

4.3 家賃滞納

4.4 騒音などの近隣トラブル

4.5 ルールがわからない

5. まとめ

1. 初めて日本に来た外国籍住民の手続き

✓役所での住民登録

空港において在留カードが交付された外国籍の方は、住居地を定めてから一定期間以内に、住居地の市町村の窓口に、その住居地を届け出る必要があります。

といっても住民票登録していないと賃貸借契約はできないので、それまでに仮住まいを確保しておく必要があります。

役所の窓口では以下の書類が必要になります。

① 転入者全員のパスポート

② 転入者全員の在留カード(空港で在留カードを交付された人)

家族や夫婦等、2人以上の世帯で転入する場合は、本国で発行された家族や夫婦関係を確認できる書類(とその翻訳文)が必要な場合があります。

✓印鑑の作成

外国籍の方が印鑑登録をする場合、日本国籍でなくとも住民登録が完了し住民票に記載さえあれば登録できます。

実印登録をしたい場合は、在留カードや特別永住者証明書などに記載されている名前が彫られた印鑑を、居住している自治体の役所に持参し登録申請します。

✓携帯電話の契約

賃貸契約に入居者の連絡先として必要になります。

✓銀行口座の開設

パスポート等本人確認書類に加え、上記で作成した住民票の写し、印鑑、電話番号が必要になります。

ここで注意したいのは、滞在日数が90日以下の観光ビザなど在留期間が3ヶ月未満の方は在留カードが発行されず、住民票も取得できません。

そのため、在留期間が3ヶ月未満の方で在留カードが発行されない方は必然的に日本で銀行口座を開設することができないことになります。

また、在留期間が6ヶ月未満の方は非居住者と見なされる状態のため、非居住者円預金の口座は作れますが、外国に送金ができる一般的な普通口座を作ることができません。

- 日本での賃貸物件の探し方

✓入居者自身が契約する場合

外国人の方の入居審査は場合によっては厳しくなると言えます。

もちろん大家さんや管理会社も国籍や外国人だからという理由だけでは入居拒否はできません。

しかし、文化や考え方、生活習慣の違う外国人に部屋を貸した結果トラブルに発展するケースも多く、抵抗感を持っている大家さんが多いのは事実です。

外国人の方が賃貸物件を借りる場合、厳しい条件がつけられることがほとんどで、この条件をクリアしないと入居を断られるケースが多いです。

最低条件として日本語でのコミュニケーションが可能でなければ契約できないということもあります。

また、大家さんや不動産屋によっては「日本人の連帯保証人を立ててください」と言われる場合があります。

日本に来たばかりの外国人にとって「日本人の連帯保証人」が一番の難関と言えるのではないでしょうか。

日本人の場合、親や兄弟など親族に保証人になってもらうのが一般的ですが、外国人の親族は外国人である場合がほとんどですので、日本人の保証人を探すのは非常に難しいです。(その場合は外国人OKの保証会社を利用することになります)

✓採用する法人が契約する場合

社宅として、雇用する側の法人が契約する場合審査対象はその法人になりますので、入居予定の方の状況は一切審査には影響しません。

が、法人審査には法人審査なりのハードルがあります。

債務超過状態である、前期決算の(税引き後)純利益が赤字であるなど、マイナス要因が一つでもあれば審査の通過確率は一気に低くなります。

詳しくは以下の記事で説明していますので、あわせてご確認ください。

- 3. 収入証明書が出せなくても審査を通す方法

✓ロイヤルインシュア

ロイヤルインシュアは弊社エース不動産が運営する保証会社です。

弊社は、通常では審査に落ちてしまうような人でも審査を通過し、住まいを確保できるよう

な仕組みを作りました。

つまり、他社で余計な審査をかけることなく、家賃保証の審査を自社で一括して行えるというメリットがあります。言ってしまえば弊社がOKを出せばそれで審査完了です。

また審査のステップが減る分、審査にかかる時間も短縮することができます。

現在では、 他社でどこにも審査に通らなかった人でも、“かけ込み寺”として利用してもらえる保証会社になりました。

それは外国人の方も例外ではありません。

✓GTN(グローバルトラストネットワークス)

外国人専門の保証会社です。

家賃保証事業だけでなく、外国人への仕事のあっせんや支援事業など幅広く外国人サポートを行っています。

✓クレデンス

外国人にも対応した保証会社で、外国人対応の不動産会社とも積極的に提携しています。部屋探しや契約に関するサポートなども行ってくれるようです。

4. 外国人賃貸契約でよくあるトラブル事例

✓銀行口座が開設できない

多くの場合、家賃は銀行口座より引き落とされます。

しかし、銀行口座の開設には一定の収入や日本語能力が求められることがあり、外国人によっては難しい場合もあります。

上記でも説明したように、短期滞在では銀行口座の開設ができないなどの細かい規定があるため、場合によってはエージェント等専門家への相談が必要です。

最悪銀行口座が作れないとしても、家賃の支払は振込で対応できることもあります。

✓契約書の内容が伝わらない

不動産の賃貸借契約書は煩雑で、日本人でさえ日本語で読むのも大変ですなのに、言語も文化も異なる外国人に契約内容を正確に伝えるのは至難の業と言えます。

ただ、契約書の意味を理解できないまま契約をしてしまうと、トラブルが起こってしまうことがあります。

国土交通省のホームページにスムーズな賃貸契約を進めるためのガイドライン(6か国語対応)や契約書のフォーマットがあるため、事前にしっかり確認しておくとよいでしょう。

また、契約に至る前段で外国人が入居する場合に必要になる提出書類などきちんと伝えるのも重要です。

✓家賃滞納

家賃滞納も外国人賃貸でよく起こるトラブルの一つです。

文化の違いもあるかも知れませんが、家賃滞納をすれば、管理会社や保証会社から信頼を大きく損なうことを物件の契約時に念押ししておいたほうがいいかも知れません。

✓騒音などの近隣トラブル

入居後のトラブルの多くは、騒音問題です。

外国人の中にはパーティを開いてもてなしたりする文化もありますが、夜間の大きな音は隣人の迷惑になる場合があります。

騒音が原因で、外国人と賃貸契約をしなくなったという不動産会社も中にはあるため、十分な注意が必要です。

✓ルールがわからない

マンション、アパートには入居する上で管理ルールがあります。

例えば日本では、ゴミの分類、曜日、ゴミ出し場所は細かく決められています。

しかし、海外の人はそういった習慣がないことが多いため、事前の理解が必要です。

義務ではありませんが、市のHPなどからゴミ出しのルールが記載された資料を物件の契約時に渡すなどすると親切かと思います。

5. まとめ

エース不動産ではこれまで多くの外国人の入居サポートを行ってきました。

外国人の方で、賃貸契約でお悩みの方や不安を抱えている方はぜひエース不動産へご相談ください。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/10 16:59

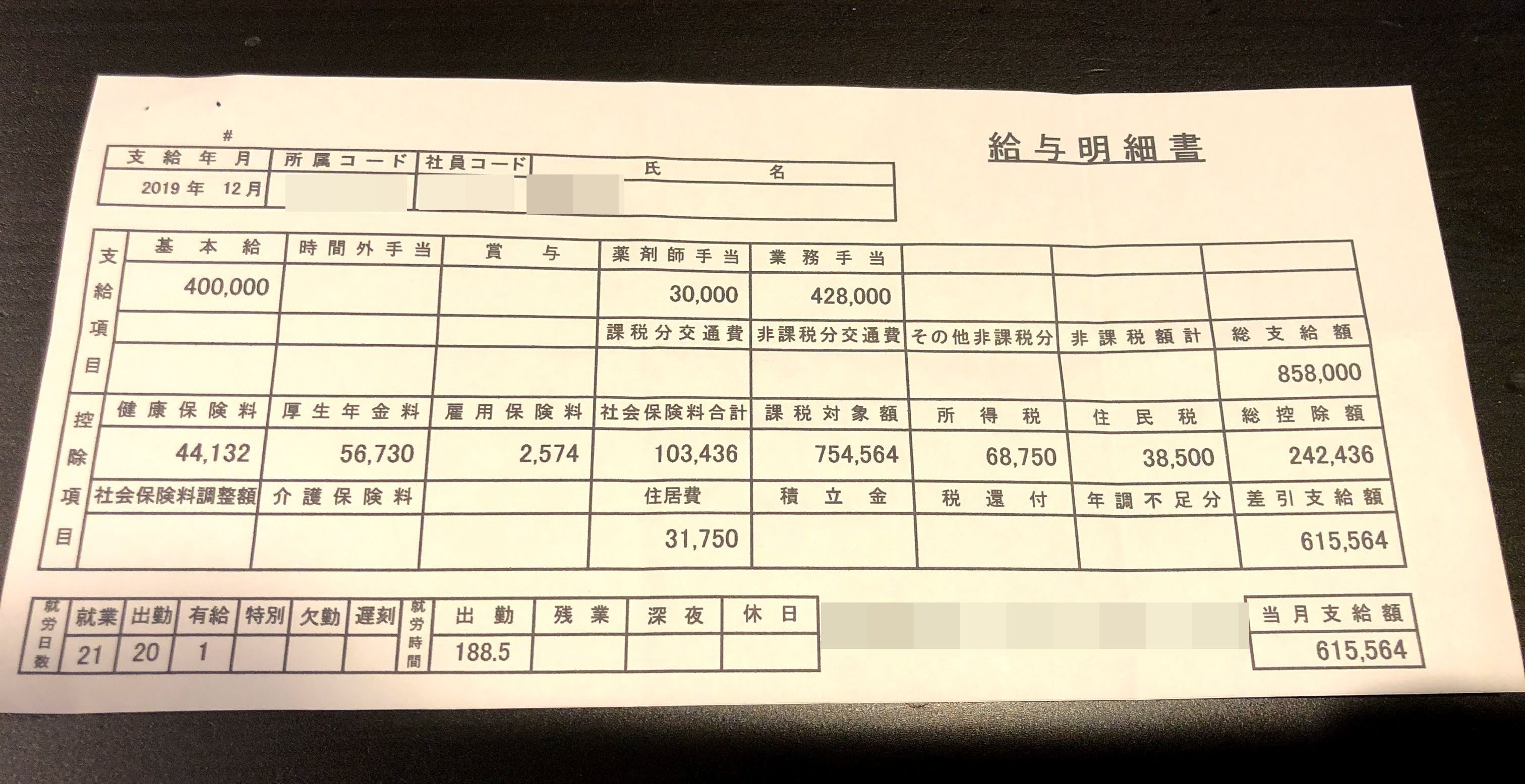

賃貸審査時に提出する収入証明。

ないと審査が通らない!?

「でも、ないんだよね・・・」

そんなときは、今すぐチェック!

(この記事は約4分でよめます)

目次

1. そもそもなんで収入証明書がいる?

1.1 収入証明書の種類

1.2 保証会社は家賃支払い能力が知りたい

2. 収入証明書を取得する方法

2.1 勤務先に依頼する

2.2 自営業者は確定申告をする(裏技あり)

2.3 自分で作る(注意)

3. 収入証明書が出せなくても審査を通す方法

3.1 収入証明書が不要な物件を選ぶ

3.2 フロー(収入)情報ではなく、ストック(貯蓄)をアピール

3.3 納税証明書を提出する

4. それでも審査が通らなかったときには?

5. まとめ

1. そもそもなんで収入証明書がいる?

収入証明書が必要な理由は、家賃支払い能力を確認するためです。もしそれを証明する必要がなければ、月給20万円の方が、家賃50万円の物件を借りることができてしまうためです。

とはいえ、必ず必要になるというわけではありません。大家さんや保証会社によっては不要だと言われることもあります。

(具体的に不要となるケースは「3」で記載します)

✓収入証明書の種類

収入証明書は何種類かありますが、必要になる場合の業種や用途がそれぞれ異なります。

以下どれか1つor複数を求められます。

【現在働いている人】

①給与明細(3カ月分)

②源泉徴収票(昨年度分)

③納税証明書(昨年度分)

④確定申告書(昨年度分)

【これから務める人】

⑤内定通知書

⑥前職の給与明細(3カ月分)

⑦前職の源泉徴収票(昨年度分)

⑧HP掲載の採用募集要項

【適用される雇用形態】

・正社員:②,⑤,⑦,⑧のいずれか

・契約社員:①,②,⑤,⑥のいずれか

・アルバイト:①,②,⑤,⑥のいずれか

・自営業:④,⑦

✓保証会社は家賃支払い能力が知りたい

上記は、収入を証明するための書類です。収入が客観的に証明できれば、支払える可能性も客観的に理解できます。

保証会社が知りたいのは『家賃支払いができるか・できないか』だけです。

(細かく言えば、過去の滞納履歴や犯罪歴・反社チェックをもとに判断します)

- 審査通過率を上げるための準備と方法

一般的に前述した収入証明書は、誰でも簡単に取得可能です。特殊な方法ではなく、ここではあくまで一般的な方法を記載します。

✓勤務先に依頼する

勤務先は、今働いているところや過去働いていたところです。その人事部や組織が小さければ代表者に直接依頼すれば発行をしてくれます。

時々、

「うちではそういうのは発行していない」

「1度発行した給与明細は発行できない」

ということで断られる方がいますが、会社として、交付拒否は法律的(所得税法第231条)にNGです。つまり交付義務があるため、拒否ができません。

(とはいえ、10年前に勤めていた勤務先へ交付依頼をするのは社会通念上非常識なので、こういう場合は拒否されます)

✔自営業者は確定申告をする(裏技あり)

自営業の人は、確定申告書を提出します。

が、多くの人が勘違いしているのは、『期限内に申告した、確定申告書』を提出しなければならない。と、思っているということです。

違います。

審査に必要なのは、確定申告書です。

つまり、確定申告書がない方は、すぐに確定申告をしましょう。確定申告はやろうと思えば1日で完了します。

(レシートなどを持って行って税務署に行けば、毎年3月1~15日以外でしたら、職員の方が親切に申告方法を教えてもらえます)

また、申告する売上高(収入)は、最低家賃の60倍以上に設定しましょう。

例えば、家賃10万円の物件を希望の場合は、最低申告額は600万円です。

高いように思えるかもしれませんが、売上高600万円でもそこから諸経費を差し引くと手残り数百万になると思います。一般的な自営業者の方はこれが給与のようなイメージだと思います。

そして、裏技というのは、すでに一度申告した確定申告では金額が足りない時です。

方法は、修正申告です。

つまり収入を上方修正して、再提出することをいいます。

なお、その分費用は上がる(はず)なため、利益(所得)が大幅に増額するということはないと思います。

✔自分で作る(注意)

収入証明書を自分で作ることもできます。例えば、給与明細や源泉徴収票は特別会社の判子などはなくても作れるため、エクセルや、ネットの簡単作成アプリなどで誰でも作れます。

ですが、この行為自体は「私文書偽造」になるため、当然発覚したら、賃貸契約無効(契約がなかったことになる)となり、強制退去です。

そのリスクを負ってすることではないことです。

とはいうものの実態としては、簡単に個人で作れるほど上記書類は楽ではありません。標準報酬月額から所得税や保険料等の計算をしつつ、年末調整を行ったりもするため、一般的にはできません。

当然、素人が作った給与明細や源泉徴収票は審査時に、税理士などがチェックするため、偽物であるとわかります。

そのため、無理なことはせずに次章「4」をご確認の上、物件を探すようにしましょう。

- 3. 収入証明書が出せなくても審査を通す方法

✓収入証明書が不要な物件を選ぶ

そもそも、収入証明書が提出不要な場合があります。例えば、審査の緩い保証会社であるときや、体裁的な収入証明書(金額が少なくてもOK)を出すだけでいい、その他(ノウハウなので非公開)という場合です。

収入証明が出せないのであれば、最初から出さなければシンプルですよね。

ではどの物件がその物件に該当するかは、SUUMOやHOME'Sからはわかりません。一般的な不動産会社の営業マンでも経験を積んだ一部の人間にしかわからないでしょう。

その場合は、専門会社に依頼することがベターです。

✓フロー(収入)情報ではなく、ストック(貯蓄)をアピール

家賃支払い能力を客観的に証明する方法は、何も収入証明書だけではありません。会計的な考え方にはなりますが、

・フロー:毎月流れるお金→給料

・ストック:貯められたお金→預貯金

という考え方です。

家賃はお金です。つまり、家賃が支払えるフローかストックがあればいいのです。もし、無職の方でも、ストック(貯金)があれば、それで審査を通すことが可能です。

弊社にも何度かお越しになるお客様で、現在無職だが3,000万円の預貯金がある。それでも保証会社の審査が通らなかったという方です。

これは通らなかったのではなくアピールするポイントを誤っていて、通るはずの者が通らなかったというだけです。アピール方法を誤らなければ審査は通ります。というよりもシンプルに例えると、預貯金3,000万円あれば、年収500万の人と遜色ないぐらい審査を通すのは簡単です。

✓納税証明書を提出する

収入証明書を紛失して、勤務先がすぐに収入証明書を出してくれないパターンでも、安心してください。なぜなら収入があればその分税金(所得税)を払っています。

その納税証明は都税事務所で、簡単に取得できます。

納税証明書には収入が明記されているため、それを給与明細や源泉徴収票の替わりに提出すればいいのです。

むしろ、大手管理会社(三井、三菱系列)の賃貸物件の審査時には、複製可能な給与明細や源泉徴収票ではなく、納税証明書を提出するように指示されるケースがあります。

もし、手元に収入証明書がない場合は、ぜひ管理会社や保証会社に交渉してみましょう。

【注意】

なお、納税証明書の改ざんは絶対にやめましょう。

公文書偽造にあたります。これで審査を通ったとしても、発覚した場合、強制退去かつ永久ブラックリスト入りします。

夜職系専門の不動産仲介会社では、実態として、執り行われるケースがありますが、人生100年時代です。

リターンがリスクに見合ってないため、選択肢から除外しましょう。

4. それでも審査が通らなかったときには?

収入証明書を揃える。収入や売上なども問題ない。

それでも審査が通らなかった。というかたはいらっしゃいます。

シンプルに審査が「ほぼ」ない物件に住むしかありません。

「そんな物件あるの!?」→「あるんです」

エース不動産では、

①エース不動産と親密な大家さんの物件

②エース不動産自体が大家さんの物件

を推奨しています。流れとしては、

まずは、希望の条件を聞く

↓

希望エリアで予算・条件の合う物件を探す

↓

物件を提案する

↓

「簡単な」審査をする

(ここで行う審査は反社会的勢力であるかないかという点などです。99%審査は通ると思ってください)

↓

契約金の支払いを(現金)分割か一括かで支払う

↓

入居

です。最短3日で入居まで可能です(物件により来店日より即日鍵渡しも可能)。

5. まとめ

結論としては、収入証明書自体は、最悪なくても審査は通ります。

ただし、家賃を支払うリスクがないことを別の方法で証明する必要があります。それらは大家さんや保証会社を安心させるための材料です。

その視点で、営業担当の方に資料を提出しましょう。

もし、お困りな事があれば一都三県の部屋探しでしたら、エース不動産へご相談ください。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/03 17:58

今注目を浴びている”動画配信者”という職業。入居審査は果たして通るの?

(この記事は約4分でよめます)

目次

1. ライブ・動画配信者は個人事業主の一つ

2. 専業のライバーが賃貸を契約するハードル

2.1 収入が不安定

2.2 事業の継続性が低い

2.3 大家さん、管理会社のイメージが悪い

3. 審査通過率を上げるための対策

3.1 起業してから2年以降に審査をかける

3.2 事務所(企業)に所属する

3.3 預貯金があればアピールする

3.4 可能なら納税証明書を提出する

3.5 確定申告の修正申告をする

3.6 そもそも審査のゆるい物件を選ぶ

4. 物件を借りるうえでの注意点

5. まとめ

ライブ・動画配信者は個人事業主の一つ

いま、最も新しいお金の稼ぎ方として注目されている「動画配信」。

「好きなことで生きていく」という有名Youtuberのキャッチフレーズに心を動かされ、一念発起して動画配信の道に進む人が増えてきました。

専業の配信者が賃貸の審査をかけるとき、あくまでも「個人事業主」として扱われます。

審査基準も基本的には個人事業主が審査をかけるときと何ら変わりはありません。

- 審査通過率を上げるための準備と方法

✓収入が不安定

動画配信は視聴者が少なくとも数万人いないと、それだけの収入で生活はできません。

一部の人気アーティストを除いて、月に10万も稼げないままの配信者がほとんどです。

当たり前ですが賃貸住宅の大家さんは、最初の審査で「借主に安定した収入があるか?」をすごく重要視しています。

また、管理会社も同様に、入居後の督促対応を踏まえ、面倒が少なそうな人を選びます。

✓事業の継続性が低い

また、撮影できる機材があれば誰でも始められるという参入障壁の低さや、芸能界にいたプロが個人配信の世界にどんどん流入してきていることもあり、視聴ファンの獲得が年々難しくなってきています。

テレビ業界より断然アーティストの流行りすたりが激しい業界です。

つまり一時人気が出て収入が上がったとしても、いきなり収入が減る可能性があります。

そうした収入の不安定さから、年単位で継続することが難しい職業です。

✓大家さん、管理会社のイメージが悪い

物件を貸す側にとって、動画配信者のイメージは

・収入が不安定

・部屋で撮影をして近隣トラブルの元になる

・常識がない

といった厳しいものです。

また、ファンや視聴者がYouTuberの自宅を割り出して押しかけ近所迷惑になるような行為をしたり、部屋の中で火を起こすなど常識はずれの企画動画を撮影するマナーの悪い配信者がいたりするので、動画配信者のイメージはまだあまり良いものではありません。

運よく理解のある大家さんに当たればいいのですが、大家さんは年配の方が多いこともあり理解が得られないケースがほとんどです。

- 日本一審査の甘い保証会社「ロイヤルインシュア」の審査事例

✓起業してから2年以降に審査をかける

2年目以降に借りる理由は「まだ事業が安定しておらず、今後に不安が残る」という点と「前年度の収入証明書を発行するのが難しい」という点です。

大家さんとしては家賃の支払能力があるかは大切な問題なので、収入証明書を提出できるかどうかは最重要になります。

当然ながら、2年目にならないと収入証明は提出できません。

もし時期的に余裕があるのなら、2期分の決算書類の提出を出せる3年目までお引っ越しは待つ事をおススメします。

✓事務所(企業)に所属する

事務所に所属すると企業案件を紹介してもらえるので、安定して大きな収入を得やすくなります。

企業に所属していれば収入も安定しますし、自宅を事務所として使用する必要もありません。

収入の安定性という面ではフリーより事務所に所属していたほうが審査上安心感を与えることができます。

また、賃貸住宅だけでなくクレジットカードといったものの審査にも通りやすくなります。

✓預貯金があればアピールする

預貯金がある場合、残高証明書を提出することで預金審査で貯蓄をアピールすることができます。

預貯金の額は家賃の1年以上あれば望ましく、2年分あれば通過確率は堅いラインに乗ってきます。

ちなみに、ビットコインなどの仮想通貨の貯蓄があったとしても、参考程度としてしか見られません。

仮想通貨を所持している場合は預金審査をかける前に換金しておくとよいでしょう。

✓可能なら納税証明書を提出する

自分でいかようにも作成できてしまう収入証明書よりも、きちんと納税されたことが行政によって証明されている納税証明書のほうが信頼度はアップします。

納税証明書は都税事務所で入手可能です。

三井などの大手管理会社が管理する比較的高級物件の審査では、納税証明書の提出が必須の場合があります。

✓確定申告の修正申告をする

既に確定申告している収入では希望する物件に見合わない場合、申告している収入を修正申告することで収入を底上げするという方法があります。

つまり収入を上方修正して国税庁に再提出するという意味です。

再申告する売上高(収入)は、最低家賃の60倍以上に設定しましょう。

ただし、その場合は納税額も上がってしまうことがあるので、追加納税が発生しても支払えるかどうかを事前に確認しておきましょう。

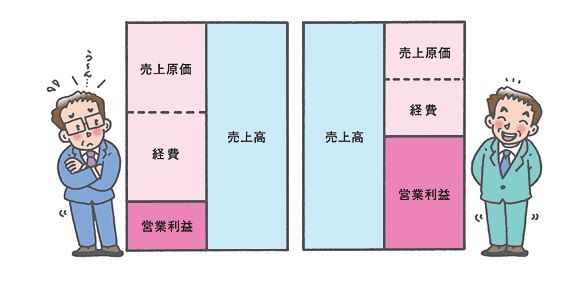

✓そもそも審査のゆるい物件を選ぶ

一般的な賃貸審査の流れは

管理会社⇒保証会社⇒大家さん

というフローをたどります。

イラスト化するとこんな感じです。

しかし、実はもっとゆるい審査で入居できる方法があります。

弊社が直接所有・管理する物件や保証する物件なら、余計な審査をかけずに入居が可能です。

つまり、通常なら通過すべき審査をスキップして入居できる仕組みを整えています。

まとめ

ここまで述べてきたように、動画配信者はまだまだ職業としての認知度が低く、賃貸住宅を借りるのはハードルが高いです。

だんだんと認知度は上がってきたとはいっても「収入が不安定」というイメージはまだ消えていないため、少しでも通過確率を上げるためにも今回紹介した方法はぜひ実践してみてください。

弊社にも動画配信者のお客様がまれにいらっしゃいますが、無事に入居審査は通過できていますので、お困りのことがあればぜひご相談ください。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/03 17:16

カードローンや銀行借金があると賃貸審査は通りづらいことがあります。実際のところよくわからない!本当のところどうなの?

という方は一読ください。

※本章は、弊社独自の7年分の実績値等を基に算出しています。

(この記事は約4分でよめます)

目次

1. カードローンや借入金があると審査は通りにくい

1.1 基本は審査が通る

1.2 貯金など金融資産がある

1.3 連帯保証人をつけるという手もある

2. 審査通過率を上げるための準備と方法

2.1 条件は最低限に、そして多くを望まない

2.2 貸主=管理会社の物件にする

2.3 エース不動産の管理物件にする

2.4 審査が通らない保証加盟機関を分析して見極める

3. 目指すは審査通過率70%以上

4. まとめ

カードローンや借入金があると審査が通りにくい

まず、カードローンや借入金がある場合、その情報は第三者機関(CIC)に登録されています。その情報は、「信販会社」が独自の権限で閲覧することができます。もちろん、自分の情報だけであれば個人でもチェックできます。

では、なぜ借金があると賃貸の審査に通りにくいのかを説明すると、その理由は、家賃支払い能力が低くなるから、です。理屈としては、本来「月収の3分の1」が家賃に充てる平均額となっています。月給が21万であれば、約7万円が家賃設定額というイメージです。

ただ、ローンや借金というのは、固定費として収入から強制的に差っ引かれるため、家賃設定金額は借金を引いた金額の3分の1としなければいけません。本章ではこの点が重要です。

✔基本は審査が通る

結論として、ローンや借金があっても審査は通ります。ですが、以下に1つでも該当すると一気に審査が通りづらくなります。

・借金返済が毎月1ヵ月遅れが続き、それが1年以上継続している

・3カ月滞納をしていたが、一括で返済した

・1年間の間に1~2ヵ月滞納が3回以上あった

・収入から返済額を引いた金額の3分の1以上で家賃設定をしている

基本的に家賃は収入が安定していれば、滞ることはないですし、貯蓄があればそれで補填することが一般的です。

ただし、保証会社は、家賃が滞る可能性が高い人にの保証はしません。そのため、ローンや借金があるから審査が通らないというわけではなく、滞納歴があったり、身の丈に合っていない物件に住もうとすると審査に落ちるようになります。

✔貯金など金融資産がある

資産があれば「現物審査」が可能な場合があります。現物審査とは、手元にある流動資産(1年以内に現金化できる資産)で、審査を通す方法です。現金をはじめ、株やFX、仮想通貨などを数百万単位で保有していると審査評価が各段に上がります。

無職で無収入や、月収よりも高い賃料の物件を借りる場合に有効となる手段です。

イメージとしては、借金である負債と、資産が相殺されるイメージです。

過去、弊社のお客様で26歳男性で会社員ですが、半年前まで自分で経営していた会社を売却し預貯金が2,000万円あった方が、家賃35万円のタワーマンションに住めた実績があります。その方は、カードローンが200万以上ありましたが、問題なく審査が通りました。極端な例ですが、ご参考ください。

✔連帯保証人をつけるという手もある

契約者にローンや借金があったりする場合、契約者と同意能力者である「連帯保証人」を付ければ審査が通りやすくなります。学生が良い例です。学生は本業が学業のため(アルバイトをしていても)無収入ととらえられます。かつ一部では、学生ローンとして本人名義で借金をしているため、親に内緒で負債を背負っている方がいます。

ですが、親が連帯保証人となることで、支払い能力が上がるため、審査に通りやすくなるという具合です。

上記は学生の例ですが、社会人の方でも連帯保証人の方の同意があれば審査通過率は向上します。

ただ、連帯保証人には条件があり、

①三親等以内の血縁者

②一定収入がある

③~60歳以内である

を全て満たす場合に限ります。

- 審査通過率を上げるための準備と方法

本章では、審査通過率を上げられるようにするための事前準備などを説明します。

具体的には、審査が通るような物件を見つけるコツを記載していきます。審査を通過する方法以前に、審査が通る物件の中から探すことが重要であることを意識して読んでください。

✓条件は最低限に、そして多くを望まない

大前提として、審査が通りにくい方の場合は、「探すこと」と「多くの条件を望むこと」は控えることをオススメします。

もちろん、最低条件を設定することは重要です。とくにエリア・予算は最大限希望を通しましょう。

控えたほうがいい諸条件として例を挙げると、

採光の方角、バストイレ別の指定、駅からの距離、間取り、キッチンのサイズ、収納の広さ、2F以上の指定・・・etc

などです。

なぜかというと、借金をしていると、審査が通りにくい物件は多数出てきます。スタート時点で選択件数が少ない中で、上記の細かい要件が加わると物件自体が「0件」となることがあるからです。審査を通すノウハウを駆使するのはあくまで物件がある前提の話です。

推奨するのは、最低限希望のエリア・予算でまずは住めるところを探す。というのをゴールとすることです。

✔貸主=管理会社の物件にする

これは単純に、大家さんと管理会社が同一の物件にしたほうが審査に落ちる確率が減る。という意味です。

チェック者の目の数が減ればその分、不本意な状況になることが減ります。とはいえ、革命的に審査が通る可能性が上がるというわけではなく、依然として厳しいものであることは変わりありません。

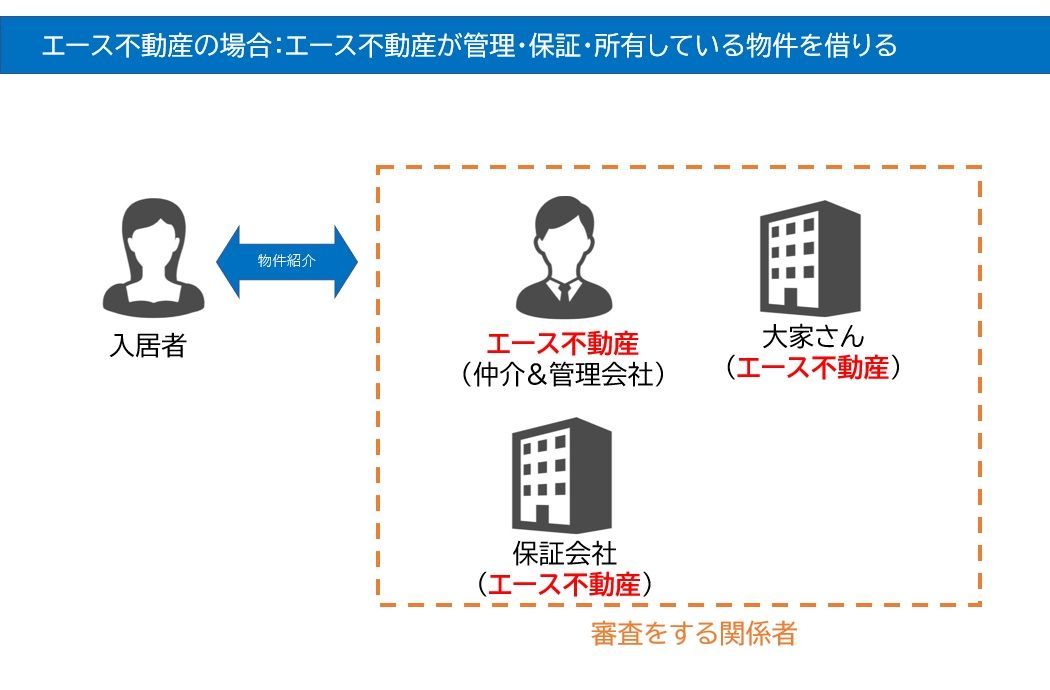

✓エース不動産の管理物件にする

セールストークのような内容になってしまいますが、弊社取扱いの物件であれば、当然審査は落ちにくいです。理由は弊社が審査の大半を占めているためです。

①管理会社(エース不動産)=保証会社(エース不動産)

②管理会社(エース不動産)=保証会社(エース不動産)=大家さん(エース不動産)

という方程式の成り立つ物件が豊富にあります。興味のある方は会員限定ページへご登録ください。

◆エース不動産の管理物件一覧(公開物件はほんの一部、会員登録は無料です)

✔審査が通らない保証加盟機関を分析して見極める

保証会社には、滞納歴の情報を管理している機関があります。

略称ですが、CIC、LICC、LGOという機関名が個人情報を管理して保証会社に共有しています。このブログを読んでいるあなたが、審査に落ちやすいのであれば、どの機関に自分のブラック情報が登録されているのかを分析して推測する必要があります。

とはいえ、情報機関は3つしかないのですが、保証会社が山ほどあるため、これらを推測するのは一般の方では困難です。

ある程度経験を積んだ営業担当か、専門で行っている不動産会社であれば難しい問題ではありません。弊社でも可能ですが、お近くに調べてくれる不動産会社があれば一度確認をしてみることをオススメします。

- 日本一審査の甘い保証会社「ロイヤルインシュア」の審査事例

審査が落ちる確率を意識すると、悪い方向にばかり考えが働いてしまいます。とはいえ、現状でできることというのは1つ1つ課題を解決していき、審査通過率を1%ずつ上げていく行動が重要です。

本来、審査が落ちる確率が70-98%のところを、審査が通る確率を70%以上とすることは簡単なことではないと思います。

本章ではあくまで、「審査が落ちる確率」を説明していますが、他のBLOGでは、具体的に審査通過率を70%以上にする方法があります。

まとめ

〇 カードローンや借金があっても賃貸審査は通る。ただし、審査が絶対通らない物件もある。

〇 審査が通りにくい場合、審査が通る物件に的を絞る

〇 審査項目や審査対象が少ない物件を探す

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/03 16:15

どの保証会社も審査が通らなくて…とお悩みの方に教えたい、審査通過率92%の保証会社をご紹介します

(この記事は約4分でよめます)

目次

1. 一般的な賃貸審査の流れ

2. 審査をショートカットできる「不動産会社 兼 保証会社」という仕組み

3. 日本一審査の甘い保証会社「ロイヤルインシュア」の審査事例

ケース1:22歳男性(クレジットブラック・水商売)

ケース2:45歳男性(自営業・自己破産歴あり・貯金なし)

ケース3:34歳女性(障害年金受給・派遣事務)

4. まとめ

一般的な審査の流れ

一般的な賃貸審査の流れとしては、

管理会社(不動産会社)⇒ 保証会社 ⇒ 大家さん

という審査フローで行われます。

不動産屋さんがお客さんから預かった審査書類(在籍証明書や収入証明書など)を関係各社に送り、審査にかけます。

この中で一番の関門になるのが保証会社の審査です。

既に複数の保証会社で審査に落ちた経験のある方は、身に染みるほどご理解されているかと思います。

ちなみにですが、保証会社には以下の3つの種類が存在します。

・信販系保証会社(オリコ、エポスカードなど)

・信用系保証会社(日本セーフティー、カーサなど)

・独立系保証会社(いえらぶパートナーズ、あんしん保証など)

審査の難易度は信販系>信用系>独立系の順で高くなっています。

信販系、信用系の保証会社に関してはクレジットブラック情報や、家賃滞納歴などのデータベースを共有しており、過去に一度でもキズがあれば審査に通る確率は極めて低くなってきます。

独立系保証会社はそこまで審査は厳しくありませんが、それでも夜職・フリーター・芸能関係者・犯罪歴ありなどは通してもらえないケースが多々あります。

- 審査をショートカットできる「不動産会社 兼 保証会社」という仕組み

弊社は、通常では審査に落ちてしまうような人でも審査を通過し、住まいを確保できるような仕組みを作りました。

それが、管理会社であると同時に、「保証会社」の機能も持ち合わせることです。

関係図で表すとこのようになります↓

つまり、他社で余計な審査をかけることなく、家賃保証の審査を自社で一括して行えるというメリットがあります。

言ってしまえば弊社がOKを出せばそれで審査完了です。

また審査のステップが減る分、審査にかかる時間も短縮することができます。

入居申込から最短3日で入居可能な物件も複数あります。

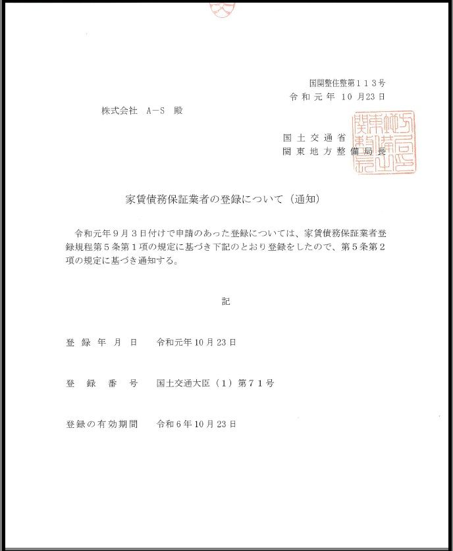

▼エース不動産が保証会社である証明書

- 日本一審査の甘い保証会社「ロイヤルインシュア」の審査事例

エース不動産が持ち合わせている家賃保証会社が「ロイヤルインシュア」です。

他社でどこにも審査に通らなかった人でも、“かけ込み寺”として利用してもらえる保証会社になりました。

これまで実際にどのような人が審査を通過したか、いくつかのケースをご紹介します。

ケース1:22歳男性(クレジットブラック・水商売)

2年前にクレジットカードの滞納が続き、利用停止を食らってしまったとのこと。他社でいくつか保証会社の審査をかけてみたものの全て審査落ちしてしまい、弊社にご相談頂きました。現在はクレジットの滞納分も返済済で、月収も希望家賃の3倍以上はあり、初期費用は20万程度用意できたため審査に通過しました。

ケース2:45歳男性(自営業・自己破産歴あり・貯金なし)

事情があって地方から出てきたばかりの方で、東京の地理に詳しいわけでもなく、ネット検索から見つけた弊社にご来場。

貯金もなく、自己破産歴ありと通常であれば絶対にNGなプロフィールですが、そのときたまたま賃貸アパートの空室対策を急がれている大家さんがいたので、弊社で家賃保証のもと、初期費用の分割払いという契約で審査通過しました。

ケース3:34歳女性(障害年金受給・派遣事務)

軽度の精神障害があり、障害年金を受給している方でした。他社では障害を理由にどこも審査が通らず、弊社にご相談を頂く流れに。

ただ、派遣の仕事の収入と障害年金とを合わせると普通に生活するには十分な収入がありと判断し、弊社で家賃保証契約を結びました。

まとめ

本記事でご紹介したように、弊社では不動産会社としてお部屋のご紹介だけでなく、家賃の保証まで一貫してトータルサポートを行っております。

審査にお困りの方は、ご相談だけでもかまいません。

ぜひ、エース不動産へご連絡ください。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/04/03 15:03

“港区”に住みたい、でもできるだけ家賃を抑えたい!コスパ良く住める港区の穴場をご紹介

(この記事は約4分でよめます)

目次

1. 港区の中でもエリアによっては家賃が抑えられる

2. 家賃コスパのいい港区の駅トップ5

1位:田町

2位:品川

3位:高輪ゲートウェイ・泉岳寺

4位:芝公園

5位:新橋

3. 港区ビジネスエリアは創業初期の経営者の方におススメ

4. まとめ

港区の中でもエリアによっては家賃が抑えられる

都内でも不動の人気を誇る「港区」。

港区に住んでいるというだけで、一種のステータスになります。

東京カレンダーのような生活に憧れを抱く人は多いのではないでしょうか。

そんな港区ですが、やはり家賃相場は都内の中でもトップクラスに高いことは間違いありません。

しかし、港区内でもエリアによっては意外に安く賃貸物件を借りることができます。

まず港区にはどんなエリアがあるのかをご説明します。

▼港区エリアマップ

このマップにあるように、港区を細かくエリア分けすると以下のように分けられます。

・青山エリア

・麻布エリア

・赤坂エリア

・六本木エリア

・白金高輪エリア

・新橋エリア

・芝エリア

・芝浦・台場エリア

この中でも麻布・青山・赤坂エリアは言わずと知れた超高級住宅街です。

それぞれの頭文字を取って「3A(スリーエー)」と呼ばれたりします。

芸能人、有名人たちが好むエリアですね。

もちろん家賃も港区内トップクラスです。

ワンルームマンションでも家賃は軽く20万を上回る物件がゾロゾロあります。

その次に六本木エリア、白金高輪エリアが続きます。

六本木エリアは六本木、広尾など大使館が点在するエリアで治安も良く、

白金高輪は昔ながらの格式高い高級住宅街というイメージですね。

一方、港区の東側に位置する新橋・芝・芝浦などのエリアはビジネス色が強く、住宅としての家賃は安く抑えられることが多いです。

しかも、山手線が走っているので利便性は非常に高いです。

総じてコストパフォーマンスの高いエリアになります。

次章ではこのエリアに絞って筆者がおススメするコストパフォーマンスの高い港区の駅をご紹介します。

- 家賃コスパのいい港区の駅トップ5

1位:田町

シングル向けワンルームの平均家賃相場は10.3万。

山手線、京浜東北線が通っているのでアクセスは抜群です。

また、都営三田線の三田駅も至近距離にあるので、移動に困ることはまずありません。

2位:品川

シングル向けワンルームの平均家賃相場は10.4万。

新幹線も停車する大きなターミナル駅である品川は、やはり山手線と京浜東北線と、東海道本線や横須賀線、京浜急行にも乗れるため、郊外へ行くにも便利です。

出張が多い人にとってはありがたい駅かもしれませんね。

周辺に高層ビルが立ち並ぶイメージですが、駅から少し離れることで意外と静かな環境が手に入ります。

3位:高輪ゲートウェイ・泉岳寺

シングル向けワンルームの平均家賃相場は10.6万。

駅周辺には商業施設は少ないのですが、高輪ゲートウェイ駅は2020年に48年ぶりに開業した山手線駅ということもあり話題性に欠くことはありません。

4位:芝公園

シングル向けワンルームの平均家賃相場は11万。

都営三田線の駅で、三田駅から1駅の距離です。

東京タワー至近距離なので、ビューにこだわる人にはうってつけの場所かも知れません。

また、芝公園は港区でも珍しい緑あふれる公園なので、近くにリフレッシュできる公園が欲しいという方にもおすすめです。

5位:新橋

シングル向けワンルームの平均家賃相場は11.5万。

サラリーマンの聖地と呼ばれ、オフィス街のイメージが強いですが、少し駅から離れると意外と賃貸マンションが立ち並ぶエリアがあります。

場所柄、事務所利用可の物件も多く、自宅兼オフィスとして利用できる物件が探しやすいエリアです。

- 港区ビジネスエリアは創業初期の経営者の方におススメ

上記のようなビジネスエリアに位置する駅周辺の物件は、特に創業間もない個人事業主や会社経営者の方におススメです。

なぜなら、創業間もない頃はなるたけ自宅やオフィスの家賃といったランニングコストを抑えたいと思います。

ただ、新規取引先と契約を結ぶ時には信頼関係が大切ですよね。

聞いたことが無い地域の住所よりは、港区の住所は一定の価値があるものです。

信頼関係の構築に貢献するといっても過言ではありません。

コストパフォーマンス良く、かつ経営者としてのステータスを満たしてくれるのがこのエリアの最大の特徴なのです。

まとめると、

・家賃を抑えられる

・企業が密集するので、営業活動がしやすい

・コスパ良く「港区」のステータスが手に入る

・立地的にアクセスが良い

など、メリット満載なのが港区ビジネスエリアの特徴です。

まとめ

今日は港区の中でもコストパフォーマンスが高いエリアをご紹介しました。

「高嶺の花」と思われがちな港区でも、穴場スポットでは意外にコストを抑えて賃貸物件を借りることができます。

港区に住みたい、でも家賃を抑えたい、独立して日が浅いので審査が心配…などの不安がある方は、ぜひ一度ご相談ください。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/03/27 16:57

不動産賃貸の法人契約と個人契約では、審査要件や保証会社の審査項目が全く異なります。法人契約は、個人の約3倍も審査を通すのが難しいです。

事前に知っておくといい裏ネタを公開します!

本編は【初級編】です。

(この記事は約5分でよめます)

目次

1 住居用物件の法人契約とは

1.1 社宅として借りる

1.2 社長の個人宅として借りる

1.3 自営業者の法人登記目的で借りる

1.4 民泊事業目的として借りる

1.5 審査が通りにく人のために代わりに借りる

2 法人契約は審査が厳しい?

2.1 高額家賃は個人よりも法人の方が通りやすい

2.1 審査が通りにくい法人の特徴

3 審査に通りやすい法人の特徴

3.1 実態のある法人

3.2 事業内容が明確にわかる

3.3 財務が安定している

4 審査に通りにくい法人の戦い方

4.1 HPを作成する

4.2 個人契約も視野に入れる

4.3 純利益を圧縮しない

4.4 社会保険に加入する

5 まとめ

住居用物件の法人契約とは

通常、個人でお部屋探しをして契約をする賃貸借契約ですが、会社でも契約が可能です。会社で契約をする「目的」は以下のようなものがあります。

・社宅として借りて(通称:借上げ社宅)、従業員の住居とする

比較的大手(または、資本が大きい)の会社が行う、経営管理の手法。

・社長の個人宅とする

比較的中小企業が行う、節税対策の手法。

・本店(会社)登記場所として利用する

個人事業主の方が、法人化をするために契約をする手法。

・民泊事業をするために転貸用で利用する

住宅宿泊事業(通称:民泊)を行うために住居用物件を法人で契約する方法。

・審査が通りにくい知人や家族のため、法人で代理契約する

入居者の属性(年齢や仕事内容、収入でのランク)が悪い場合に用いられる方法。

上記の詳細は【中級編】で追って別記事にまとめていきます。

法人契約は審査が厳しい?

法人契約の特徴は、個人と違い、年齢や職業により年収がある程度幅が決まっているわけではなく、借りれる賃料幅(個人目安は、年収の約3分の1など)が決まっているという訳ではありません。

そのため、高額家賃の物件を借りる場合でも、個人より法人のほうが審査が通りやすい場合もあります。

それこそ、設立3年目で、年商10億を上げている会社は、家賃100万の物件を借りることも可能です。

だからといって、高額家賃の物件を借りるとき法人で申し込めば必ず審査が通るという訳ではありません。審査通過が厳しくなる法人の特徴を以下にまとめました。

☑ 債務超過(負債が純資産を上回っている状態)である。

☑ 前期決算の(税引き後)純利益が、赤字である。

☑ 公式ホームページがない。

☑ 資本金が~300万円である。

☑ 夜職ビジネス"のみ”で事業展開している法人。

☑ 公式ホームページはあるが、RSS(更新)が止まっている。

☑ 売上高(年商)が業界水準よりも低い。

☑ 社歴の割に年商が低い。

☑ (税引き後)純利益が、~200万円以内である。

☑ 社長の年収が極端に低い。

☑ 謄本上記載の住所に行っても本店がない。

☑ 社会保険未加入法人。

☑ 税金未納付法人。

この内容が1つでもある法人は審査が50%以下となります。とくに上位5つの青字の要件が1つでもあると審査通過率は10%以下となります。

(詳細は追って、別記事にまとめていきます)

審査に通りやすい法人の特徴

審査が通りやすい法人の要件は以下の通りです。

①実態のある法人

実態のある法人というのを例に挙げると、

実店舗がある、定期的に更新されている公式ホームページがある、従業員数が10人以上、資本金が1000万以上、

会社概要に前述次項が全て記載がある、社長の顔が掲載されている。

などです。

②事業内容が明確にわかる

誰が見てもわかりやすい事業であるということは大きなポイントです。

保証会社の審査部の担当者は、会社員や、業務委託を受けた派遣社員であることが多いです。よくわからない内容の事業をしている会社について、上司へ説明する義務があります。

説明がしにくいものは審査を落とすというのも人の感情が入る場合は致し方ないものです。例を挙げて説明します。

◆飲食関連の場合

(良い例)

飲食物の提供(飲食店)、飲食物の卸売業、著名な店舗(ロボットレストラン、

有名ファミレス店)

(悪い例)

街の個人レストラン、メイド喫茶のプロデュース事業、ウーバー配達関連事業、飲食店コンサルティング

わかりやすく言うと、自分の親に一言で説明して「?」となるようなものは『わかりにくい事業』と思ってください。

③財務が安定している

「決算書」が綺麗であれば、審査承認率はぐっと上がります。

具体例を挙げますと、

・PLが3期黒字

・黒字(純利益)幅が、数百万以上

・現預金残高が数百万~数千万単位

・自己資本比率(純資産÷総資産)が業界水準以上(30%~)

・有形固定資産に建物・土地がある

・無形固定資産(例:アプリ(ソフト)開発費)が数千万単位で過大でない

などです。

「決算書」が綺麗というのは、税理士的な目線と財務コンサルのアドバイザリー能力が必要になるため、ここでは詳細を割愛させていただきます。

(当社エース不動産の代表若井は、大手企業の経理4年、財務2年、中小企業の経理実務を6年をしていたためご不明点は無料でご相談承ります)

審査に通りにくい法人の戦い方(例1)

前頁の審査に通りにくい法人は、事前準備をすることで、審査通過率を30-40%上げることができます。弊社で比較的多くあった事例をもとに説明します。

☑公式ホームページがない。

そもそも、情報化社会の昨今、ホームページがない会社自体があるかどうかという点です。仮に実際そういった会社があったとしても、その会社は商売がうまくいくかということは疑問が残ります。

つまり、

ホームページがない=ホームページを作る必要がない→架空会社(ペーパーカンパニー)

ホームページがない=まだホームページができていない→新設会社

に該当しやすいです。

そのため、まずは至急、公式ホームページを作りましょう。

自作であれば『Wix』や『Word Press』であれば素人でも簡単に作成できます。ただし、即席で作ったホームページは保証会社のプロは見抜いてきます。家賃が安く、緩い保証会社であれば突破は可能ですが、いずれにしても高額家賃物件は難しいです。

まずは、ホームページを制作する会社へ依頼をしましょう。

弊社でも制作依頼を承ることは可能です。①すぐに仕上げれる②審査が通りやすい見栄えの③低価格なホームページを、作成いたします。(製作費は平均的に20~30万円程度です。)

審査に通りにくい法人の戦い方(例2)

次に多いのが、

☑債務超過(負債が純資産を上回っている状態)である。

債務超過をしている法人は、端的にいうと「人から借りた人工呼吸器を使って生きながらえている状態」というイメージです。つまり、死ぬ寸前の状態です(経理に詳しい私から言うと既に死んでいる状態ですが)。

これに該当している代表者様は皆さま自信あり気に、

「決算は毎年している。」

「"最低限※”納税もしている。」

「税金対策用なので、毎年赤字決算である。」

と口を揃えて言います。税理士から聞く言葉をそのまま伝書鳩のようにおっしゃります。

そして、このような法人でも審査が通ると考えている方がいます。

※"最低限”=どの法人も1年に1回支払う税金「法人住民税の均等割り(7万円)」。会社が赤字でも支払う義務がある。

ハッキリ言って、甘いです。

結論としましては、戦うための方法論だけ記載しますと、

①貸借対照表の負債の部にある、「代表者(役員)借入金」を取り崩し、資本金を増資する。債務超過を解消して、税務署へ修正申告をする。

②法人契約は諦めて、個人契約をする。その後、個人で借りた物件を、転貸借契約で、法人に賃貸する。

という方法がとれます。

①の費用は、資本金の額の1000分の7のため、1000万増資する場合は7万円です。②は(自身で賃貸借契約書を作成する場合)実質無料で可能です。

(本内容は、【上級編】で改めて説明します)

審査に通りにくい法人の戦い方(例3)

次に多いパータンが、

☑(税引き後)純利益が、~200万円以内である。

という内容です。

代表者の方は、なるべく税金は納めたくないため、ギリギリまで利益を削り、節税をする。という考え方ではないでしょうか。経営としては、正攻法の1つですが、保証会社はこれを認めません。

例えば、1年間で利益が200万円の会社が、家賃30万円の物件を借りようとしたとします。年間360万円(30万×12ヶ月)の費用増加です。200万の黒字が消し飛びます。そのため、審査が通りません。

身の丈に合わせるのであれば、家賃30万円の物件を借りるのであれば、500万以上は(税引き後)純利益ベースで欲しいところです。

審査に通りにくい法人の戦い方(例4)

審査時の重要度としては、低めですが、事例が多い内容のため記載します。

☑社会保険未加入法人。

というのは、中小企業でも比較的多くあると思います。実態のない法人や、赤字会社であれば、ほぼ未加入です。

社会保険と労働保険の会社負担分というのは、実はとても費用が大きいのです。ざっくりいうと、通常の人件費の1.3倍程度支払うイメージです(給与20万の場合は、会社は6万以上支払っています)。

そのため、経営状況がひっ迫していたり、会社経営に興味のない代表者だと、社会保険未加入のため保険証が国民健康保険証の場合が多いです。賃貸の審査では、健康保険証が大きなポイントです。とくに金融系保証会社の場合、健康保険証が社保か国保かで、審査通過率が60%以上変わってきます。

とはいえ、現状ない場合は、国民健康保険証で審査に臨む必要があります。もし、国保も未加入の場合は、1週間程度で取得できますので、申込前に必ず取得してから審査に臨んでください。

まとめ

今回は法人契約をする際の【初級編】です。

法人と個人は法律上、別人格と定義されています。しかしながら、個人の所有物を借りる不動産賃貸ビジネスでは、保証会社やオーナーがその理屈を理解するわけではありません。

そして、法人だからといって家賃支払い能力が高いというわけでもありません。

法人での契約の場合、支払い能力をプレゼンする際に、必ず会計の知識と、所得証明をする手法の数を認識しておく必要があります。一般的な賃貸仲介会社では、中堅以上の法人の取り扱いが多く、審査に通りにくい法人の取り扱いに慣れていません。

そのうえで仲介手数料が半額だからといって、やみくもに申込をして、保証会社を3社も4社も落ちた状態にあるお客様が後を絶ちません。一発勝負の審査で「とりあえず申込しよう」は命取りです。

(ある保証会社役員が言うには、保証会社では審査否決情報は3年や5年ではなく、半永久的に保存していると言っています)

次章【中級編】では、借りる目的別の事例と、審査を通したその具体的方法論を紹介します。

Tweet

エース不動産が“できること”

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。

カテゴリ:審査突破の宝情報 / 投稿日付:2021/03/27 15:59

自己破産歴あり、金融事故歴ありでも保証会社の審査を突破する方法

(この記事は約3分で読めます。)

目次

1. 賃貸審査とは

2. 自己破産をした方、債務整理中の方が賃貸保証会社の審査でやってはいけない事!

3. 最大の難関!?審査電話で注意する事!

4. 保証会社の審査を受ける前にエース不動産にご相談ください

5. まとめ

賃貸審査とは

賃貸物件に入居する場合、2つの関門を突破する必要があります。

①貸主である大家さん or 管理会社の審査。

②賃貸保証会社の審査。

近年は、「賃貸保証会社の審査が通れば、私の審査はOK」と言う大家さんが全体の70%ほどです。このように、今ではほとんどの賃貸物件を借りようとすると入居者へ『賃貸保証会社への加入』を必須にて求められるようになりました。

これは、大家さんが少しでも「家賃滞納リスクを減らしたい」と言う想いからきています。HOME'S調査では、年間の家賃滞納者は全体の3.7%以上にのぼるという数値も出ています。当然ながら賃貸保証会社も大家さんと同じぐらい滞納リスクを減らしたいと考えています。

そのため保証会社についても、誰でも審査を通す!なんて事はしていません。(一部の保証会社を除いて)

そして巷では、日々『賃貸保証会社の審査を受けたら通らなかった!』なんて話しは往々にしてあります。

そんな中、自己破産や債務整理をしてしまった方がお部屋を借りようとした時に賃貸保証会社の審査を受けなければならなくなった場合、審査は通るのでしょうか?このような方は、少なからず賃貸保証会社の審査に引け目を感じることと思います。

「会社を畳んで自己破産してしまった」「親の借金肩代わりして債務整理してしまった」結果、クレジットカードも作れないしローンも組めない。

ということは、賃貸物件を借りることなんて夢のまた夢と一度悩んでしまうと、とことん悩みますよね。

今回は自己破産をした方や債務整理中の方が賃貸保証会社の審査を受ける際に気をつける事!を紐解きます

自己破産をした方、債務整理中の方が賃貸保証会社の審査でやってはいけない事!

ズバリ言います!

自己破産をした方に対する賃貸保証会社の審査は厳しく、やり方を間違えるとまったくもって審査に通りません。但し、先にも述べたように、やり方を間違わなければ審査を通す事ができます!

では、どうしたらよいのか?

それには、まず事前に覚えておかなければいけないルールがいくつかあります。

▶ルール1、信販系の賃貸保証会社での審査は完全NG

自己破産をした方が信販系の賃貸保証会社で審査を受けても“絶対”に通りません。まず、破産者等の情報は、市区町村役場や法務局に登録(登記)されます。

蛇足ですが、会社を起業するときに「身分証明書」や「登記されていないことの証明書」を提出する義務があるのは、過去の過ちを電子的に保存しておいて、同じ過ちを犯させないためのものでもあるわけです。

これは、個人信用情報機関であるCICなどの個人情報履歴と連動していて、信販系の賃貸保証会社はこれを閲覧されるからです。「クレジットカードで事故を起こすとブラックリストに載る!」なんて聞いた事があると思いますが、まさにコレです。

信販系で賃貸保証をしている会社は

・ジャックス

・オリコフォレントインシュア

・アプラス

・セディナ

・エポス

など。

クレジットカード会社と提携している会社は十中八九、信販系に該当します。

これらの家賃保証審査を何度受けても通りません。審査をするだけ無駄な時間を費やす事になるので注意しましょう。

しかし、信販系の保証会社でも自己破産や債務整理をしてから5〜7年で個人信用情報機関からの情報は消えます。借金であれば全て完済。

自己破産であれば登記されてから5年後です。このタイミングで審査を受けるのであれば充分に審査は通ります。期間が長く感じると思いますが、要はこの先半永久的に過去の汚点が残らないという事です。

▶事業開始2年間は避ける

自己破産や債務整理をしてしまった方は、信用系の賃貸保証会社で審査を受けましょう。むしろ信用系の保証会社でなければ審査は通りません。

主な企業は

•日本セーフティー

•全保連

•エルズサポート

•カーサ(Casa)

•JID(日本賃貸保証)

•ジェイリース

•フォーシーズ

•ニッポンインシュア

•ルームバンクインシュア

が代表例です。

多くの不動産管理会社は、審査時に、信販系と信用系を併用したり使い分けたりします。では?なぜ?信用系の保証会社であれば自己破産をしてしまった方でも審査が通るのでしょうか?審査基準はあくまで家賃滞納があるか?ないか?

信用系の賃貸保証会社はもちろん審査をしっかりとやりますが、クレジットカード事故や自己破産の情報は審査に関係ありません。と、言うよりはその申込者が自己破産しているか?どうか?の情報がわかりません。

先にも述べたCICで個人情報を取得する事もありません。厳密には取得自体は可能ですが手続きが面倒なため、それをする会社がないということです。信用系はあくまでも賃貸の家賃支払いで遅れや滞納歴がないかのデータ管理しかしていないので、クレジットカード事故者や自己破産者は審査に通る確率は高いです。

しかし、『自己破産はしている、家賃滞納もしている』では、信用系の賃貸保証会社でも審査に通る確率が低くなります。

最大の難関!?審査電話で注意する事!

信用系の賃貸保証会社であれば、クレジットカードの事故や自己破産もわからない!たしかにそうなんですが、気をつけないといけない事があります。

それは、賃貸保証会社からの本人確認の審査電話です。審査時にかかってくる電話対応次第では審査に落ちてしまいます。それは、『正直に自らが保証会社へ自己破産やクレジットカードでの事故を事細かく喋ってしまう事』。この1点です。この行為は辞めましょう。

債務整理経験のある方は弁護士との協議事項などで虚偽がないように念を押されるため、自己破産手前までくると、逆に開き直り、全て吐露する癖がついてしまっている方が多く見受けられます。それ以外でも、ウソを隠して保証会社の審査を受ける事に抵抗は少なからずある!という方もいるかと思います。

しかし、賃貸保証会社がわからない事を自ら言う必要もありません。そもそも賃貸借契約の審査に過去の自己破産やクレジットカードでの事故は関係ないとの見解もあります。真っ当に全てをさらけ出して、心機一転生活をやり直すのであれば、審査に通って新居に住んでからでもいいということです。

そのうえで、その気持ちを行動に示すという意味で、今後は家賃滞納を一切なくせばいいというだけのことです。とはいえ、賃貸保証会社の審査のレベルも日々進化している中、『過去に自己破産した事がありますか?』なんてセンシティブな事は審査時に聞かれないので、余計な事はしゃべらないようにしましょう。

残念ながら、正直に自己破産の旨を伝えたとしても、いくら保証会社でも過去に事故歴があるとわかっている方を快く審査を通す事は間違いなくないです。

あくまで審査する側も、審査される側もビジネスと割り切って大人の対応を心がけましょう。

保証会社の審査を受ける前にエース不動産に相談

自己破産や債務整理をしている方は、自分自身に引け目を感じている方が多いです。その為、賃貸保証会社の審査を受けるまで自己破産している事自体を黙ってしまう事もあるでしょう。

しかし、別に引け目を感じる事はありませんので、まずは正直に当社の営業担当に前もってお伝えください。

(弊社代表の若井は自己破産手前で運よく危機を免れたうちの1人です。その重圧や不安感は理解し、社内スタッフで常に共有しています)

なお、間違っても、審査が通るか試しに審査をしてみようということは避けてください。理由は、保証会社1つでも審査否決を受けると、それが連鎖的にほかの保証会社へ情報がいく場合があります。(必ずしもすべて繋がっているわけではありません)

保証会社は、全国賃貸保証業協会(通称LICC(以下、LICC))や、賃貸保証機構(通称LGO)へ加盟していることがあります。全ての保証会社が加盟しているわけではありませんが、この団体加盟の保証会社は、審査否決情報等を共有しています。

また、LICCに関しては、金融庁が管轄となる「貸金業」をのライセンスを取得している業者が加盟できる団体のため、一部の信用系保証会社(LICC系)も金融情報(CIC)を見れることもあります。

迂闊に審査をして否決を受けると、審査落ちの負のスパイラルに入り、物件の選択肢を狭めることになります。エース不動産はプロの集団です。元々前述した保証会社で勤務をしておりかつ、大手賃貸仲介会社などで店長をしていたエリート集団のため、どこよりも審査事情に特化しています。

「どうやったら審査を通すことができるか?」をじっくりしっかり考えます。スムーズなお部屋探しを実現に向けて、弊社スタッフを信じて情報開示をしていただくことをオススメします。

まとめ

自己破産や債務整理をしているからと言って、賃貸保証会社の審査が通らない事はないので安心して審査を受けましょう!しかし、余計な事は言わないでくださいね。

また、自己破産等されている方が信販系保証会社への加入を推奨された場合、信販系で審査はせずに代わりに信用系の保証会社への審査をしてもらえるように担当者の方に良く相談してみてください。信販系の保証会社は自己破産から5〜7年経っていないと審査に通るのは困難を極めます。

しかし、弊社エース不動産では通常では審査のハードルが高い人でも通過できるノウハウを蓄積してきました。

審査に不安がある、もしくはすでに審査にかけているが通らない!という方はぜひご相談ください。

エース不動産ができること。

審査なし物件はこちら↴ ※公開物件は一部です。

※会員登録は無料です

エース不動産は、「保証会社不要」で常に上位表示。

だから、選ばれる。